由于过去5周多黄金价格已经收缩,许多交易者都专注于黄金,并且重新测试了1700美元的水平。这促使我们对美联储最近的加息以及黄金之前对利率上升和下降的反应进行了一些研究。

探索黄金和美联储利率决定之间的价格模式

我们从2008-09年全球金融危机和2020年COVID-19 事件中了解到,由于极端抛售压力几乎推动所有资产走低,黄金最初会下跌。然而,在这两种情况下,黄金都迅速反弹并在触底后的5周内开始走高。

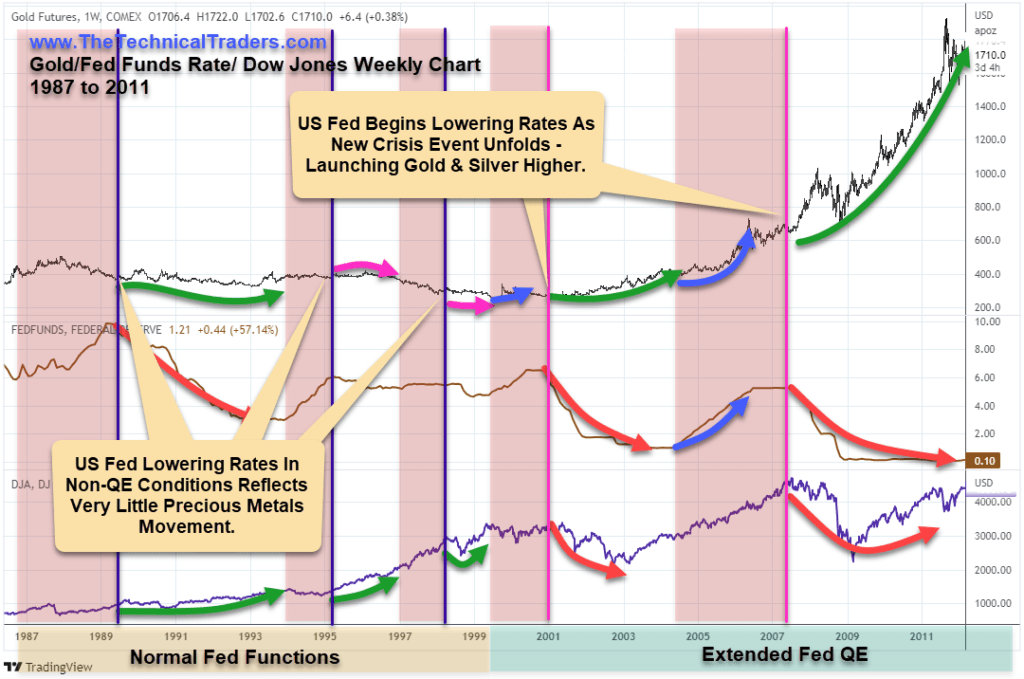

我们通过概述“正常的美联储活动”和“扩展的量化宽松美联储活动”开始了研究,看看是否可以确定黄金在这些阶段对恐惧和不确定性的反应有何不同。

我们的想法是,在美联储正常活动阶段,黄金在价格范围内的反应会更加温和,因为危机事件和经济不确定性总体上更加温和。当美联储进入大规模量化宽松阶段时,这一活动与美国/全球经济相关,需要采取非常措施来促进预期的正常资本功能。

我们很快了解到,在美联储QE功能缺失的情况下,通过美联储加息和降息,黄金往往保持相当低迷。然而,我学到了一些更非凡的东西,即黄金在扩展的美联储量化宽松功能中的趋势:两阶段投降底部。

量化宽松美联储活动中的两阶段黄金设置

这种独特模式似乎与美联储(和全球中央银行)决定印制扩大资本并为全球股票市场和经济提供非凡资本支持的长期担忧有关。它似乎不会在信贷收缩阶段发生。因此,在我们继续关注全球央行应对未来经济问题时,请记住这一点。

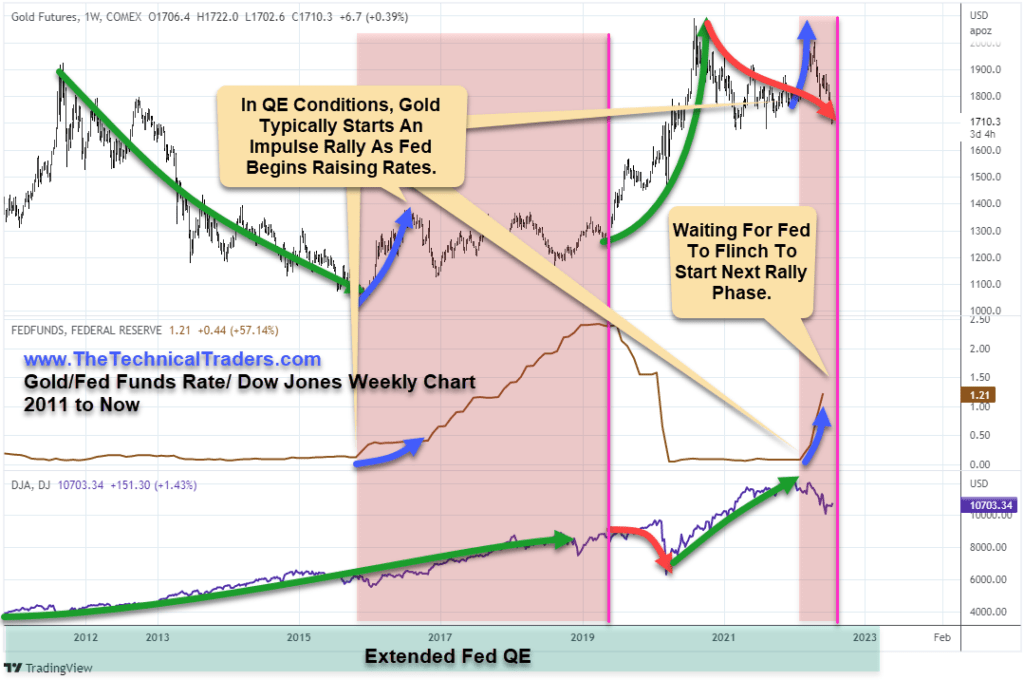

我们认为,央行扩大量化宽松功能已经融入当前的黄金价格格局,并将在未来 24 个月内继续推动两阶段格局。

定义两阶段黄金模式

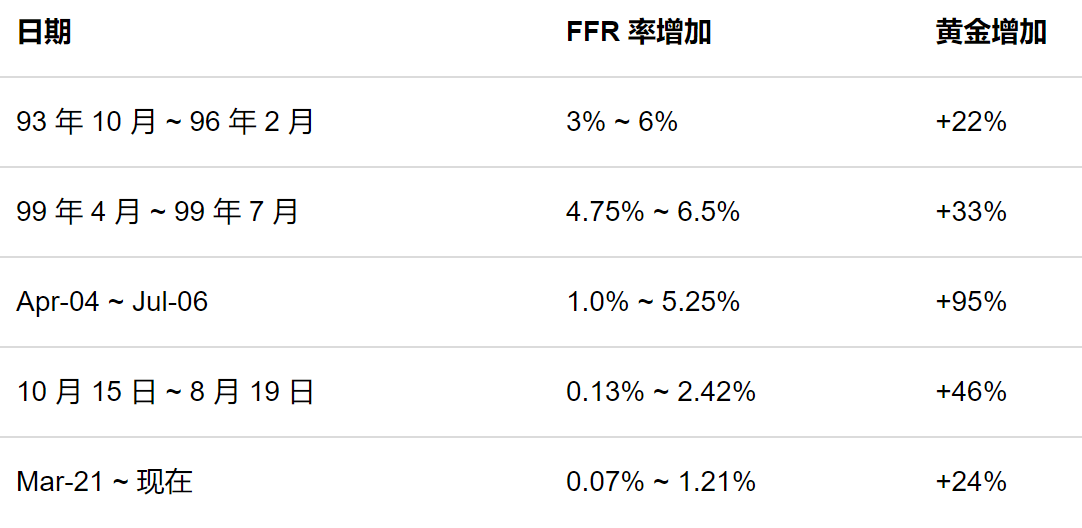

当考虑价格变动背后的心理时,这种模式相对容易理解。在联邦基金利率水平长期下降后,它开始于联邦基金利率上调。当美联储开始加息时,黄金往往会经历几乎立即的反弹。以下是一些最近的例子:

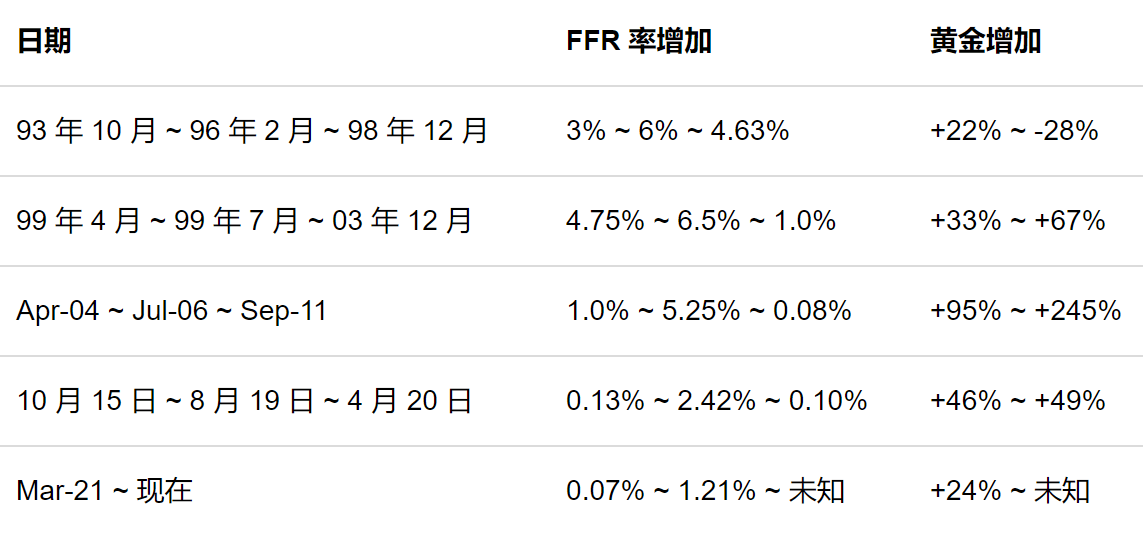

当美联储突然改变方向并开始降低联邦基金利率时,每一个黄金反弹阶段都伴随着第二阶段的黄金反弹。美联储的这种恐慌似乎给市场带来了恐慌——如果条件合适,黄金和白银将进入潜在的抛物线价格趋势。这里有些例子。

这种两阶段贵金属反弹模式的例子

这种两阶段贵金属反弹模式的最新例子发生在 2008-09 年和 1999-2001 年。COVID-19 示例仍然是一个有效示例,但该设置/周期作为异常事件很快结束。

全球金融危机

2008-09年,在4月4日至06年7月加息引发的初始反弹阶段之后,随着 2008-09年全球金融危机危机的爆发,黄金崩盘。黄金在触底后迅速回升至接近18周的高点附近。然后,黄金在 2008年10月触底后将近10个月(见下方黄金图表上的绿色箭头反弹)进入令人难以置信的抛物线反弹阶段之前巩固了 33 周。

经济衰退

从 1999 年到 2001 年,黄金也出现了类似的价格模式。这一次,黄金在 2001年 2月触底,又过了67周,黄金才反弹至接近近期高点,然后随着美联储对 9/11 袭击事件的反应而停滞并进一步向上反弹。

当前黄金价格走势

目前,由于美联储积极提高利率以对抗通胀,黄金在几个月前交易价格超过 2000 美元后,已跌至 1700 美元附近。我并不是想猜测美联储是否/何时会改变路线,但我确实相信黄金准备好从当前两阶段价格模式设定的任何底部开始大幅反弹。

如果以历史为例,目前黄金和白银的收缩很可能是对突然的通胀危机事件的反应,并可能促使未来价格反弹任何人的想象。在美联储试图加息的同时,全球各国央行也在继续以某种形式推动量化宽松。如果美联储突然转向更加鸽派的政策,我相信新一波的恐惧将推动黄金走高——开始第二阶段的反弹。

如果美联储在改变政策之前再加息一两次,那只会为贵金属未来的任何突破创造更多动力。

结论性想法

只要在整个美国/欧盟/中国经济中存在某种可量化的刺激或量化宽松措施,我相信黄金和白银的这种扩张性两阶段周期将继续上演。

我们已经经历了与美联储最初加息相关的早期反弹阶段。现在,我们正处于价格收缩阶段,底部将会建立——这可能还需要数周或数月的时间。我们正在等待美联储“退缩”并开始降息。这将为黄金和白银开启新的看涨价格阶段——并可能让我们进入另一个抛物线价格阶段。

新浪合作大平台期货开户 安全快捷有保障