作者:东海期货宏观研究员 明道雨

1 美国通胀超预期,美国通胀压力仍旧较大

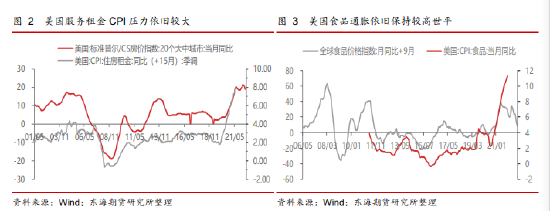

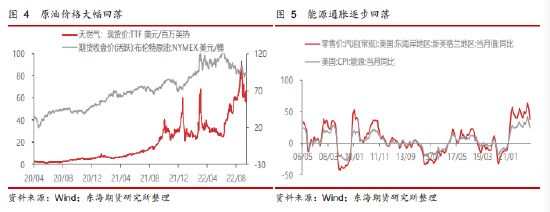

9月13日,美国公布8月通胀数据,美国8月CPI同比增长8.3%,预期8.1%,前值8.5%;环比0.1%,预期-0.1%,前值1%;核心CPI同比6.3%,预期6.1%,前值5.9%;核心CPI环比0.6%,预期0.3%。美国通胀超预期,特别是核心通胀超预期大幅回升,显示当前美国通胀压力仍旧较大。8月对美国通胀贡献最大的板块分别为食品1.5%,与上月持平;能源1.7%,较上月回落0.7%;房屋租金2.1%,较上月上升0.2%;服务业消费2.2较上月上升0.2%;新车0.4%、二手车0.3%,均与上个月持平。从通胀分项来看,能源通胀由于原油价格大幅回落,目前已经大幅回落;食品类通胀由于美国食品类CPI大约滞后于全球粮食价格涨幅约9个月,目前保持较高增速水平,后期将逐步回落;但是服务租金CPI和服务消费CPI等核心通胀对通胀的贡献依旧继续上升,表明目前美国的通胀、特别是核心通胀压力依旧较大。而且从中长期来看,美国的通胀压力依旧存在,由于目前美国房屋价格同比涨幅依旧维持在19%左右的高位水平;而美国房屋租金CPI大约滞后于美国房价涨幅大约15个月,这就意味着美国未来15个月房屋租金CPI依旧保持高位水平,对通胀的压力将持续存在。此外,目前美国劳动力市场紧张,薪资增速依旧保持较高增速水平,支撑美国消费;因此,服务类消费在中长期依旧保持强劲,服务消费CPI对通胀的贡献持续存在。因此,中长期在美国核心通胀压力依旧存在的情况下,美联储不得不通胀继续加息的方式来遏制通胀。

2 美国就业和消费市场仍旧强劲,支撑美联储大幅加息

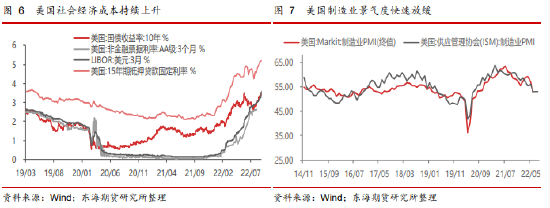

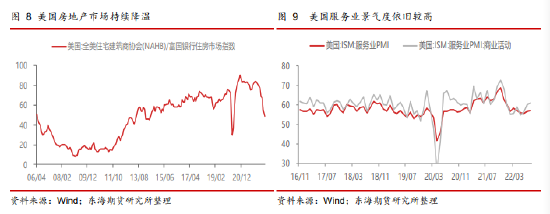

随着美联储逐步加息,美国社会经济成本大幅上升,美国经济增速快速放缓,部分市场已经大幅降温。比如:由于美国房贷利率持续大幅上升,美国房地产市场大幅降温,美国成屋和新屋销售大幅放缓、新增抵押贷款大幅减少,美国房地产景气度大幅下降至49上午极低水平;汽车市场由于汽车贷款利率大幅上升,新车和二手车市场大幅降温,特别是二手车市场成交大幅萎缩,二手车价格也大幅回落;制造业也大幅回落,美国8月Makit制造业PMI为51.3,前值为52.3,较7月回落1个百分点。

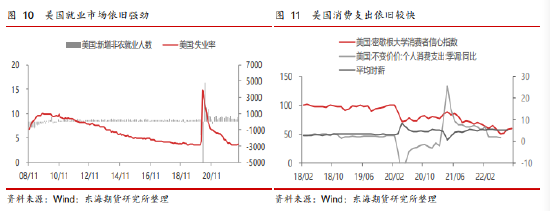

但是当前美国的就业市场和消费市场依旧强劲,支撑美联储强势加息。美国8月新增非农就业人数31.5万人,预期30万人,新增就业人数持续保持在30万人以上;失业率3.7%,预期3.5%,前值3.5%,失业率增加主要是由于劳动参与率增加所致;目前美国就业市场仍旧较为强劲。薪资方面,美国8月平均时薪环比0.3%,同比5.2%,薪资增速依旧保持较高水平。消费方面,美国7月个人实际消费支出同比2%,环比0.1%,预期0.5%;名义支出同比8.7%,环比0.3%;其中,耐用品环比2.2%,同比9.2%;非耐用品环比-0.3%,同比10.3%;服务消费环比0.1%,同比8%;9月密歇根消费信心指数59.5,前值58。服务业也依旧较为强劲,美国8月ISM服务业PMI56.9%,前值56.7%,服务业景气度依旧处于高景气水平且进一步升温。鉴于目前美国就业市场依旧强劲、消费支出依旧加快、服务业景气度依旧较高,市场对于美国经济衰退担忧有所缓解,而且也进一步支撑美联储大幅度加息。

3 美联储加息预期大幅上升,全球风险资产波动短期加剧

由于美国通胀压力依旧持续存在,美联储加息预期大幅上升;而且由于美国的劳动力市场、消费市场以及服务业市场依旧较为强劲,进一步强化了加息的预期。目前,美联储9月加息75BP已是“板上钉钉”,而且市场对于9月加息100BP的概率一度上升至接近50%。目前市场已近将美联储年底加息的目标进一步上调至4.25%,还要加息175BP。如果9月加息75BP,那么11月大概率还要加息75BP,12月加息25BP;如果9月加息100BP,那么11月加息50BP,12月加息25BP。

9月21日,美联储将公布9月议息会议结果,如果仅加息75BP,那么短期市场紧张情况可能有所缓解,风险偏好短期可能重新升温,美元可能出现回调、非美货币贬值压力缓解、全球股市阶段性反弹、有色、能源以及贵金属等外需型大宗商品价格也将有所反弹;但是如果9月和10月通胀依旧超预期,那么加息的压力将转移到11月,中期美元依旧偏强运行、非美货币贬值压力依旧存在、全球股市和有色、能源以及贵金属等外需型大宗商品市场依旧承压,且波动剧烈。如果9月加息100BP,那么短期可能会进一步对市场造成剧烈的冲击,美元短期大幅走强、非美货币继续贬值、全球股市和商品价格继续承压下跌;中期影响还需继续跟踪9月和11月通胀而定,只不过目前大幅加息100BP这可能性相对较小。此外,还需要关注美联储对于中长期的利率路径指引以及对于未来美国的经济和通胀的表述,届时可能会市场产生的一定的影响。

中长期美元指数、全球股市和大宗商品市场还需要关注欧美经济情况。目前除了美国通胀压力较大之外,欧洲通胀压力更大;美联储和欧央行均采取大幅度加息的方式遏制通胀,届时将对欧美经济造成较大的冲击,欧美经济衰退担忧将进一步加深,如果欧美经济发生衰退,那么市场交易的逻辑将从美联储加息逻辑转移到交易欧美经济衰退逻辑,届时美联紧缩的储货币政策可能放缓或者大幅转向,美元指数触顶回落、非美货币贬值压力缓解,全球股市和有色、能源等大宗商品将进一步大幅下跌;相反,贵金属由于货币政策转向以及美元回落而走强。

新浪合作大平台期货开户 安全快捷有保障